給料日直前にはもうお金を使い切っていませんか?

どこか一緒に食べに行こう?っと誘っても『今、給料前だからお金がない!』ということをよく聞きませんか。

そういった貯金ができない人が最も貯金をしやすくする仕組みが先取り貯金です。

「先取り貯金」とは、給料が振り込まれたらすぐに別の口座へ貯金することです。

すると貯金分は先取りしているので、残ったお金で生活をしていくことになります。

「給与」ー「先取り貯金分」=「生活費」

人間の意志はどうしても弱いので、あったらあった分だけ使い切ってしまう傾向があります。

『まあ・・余った分だけ貯めればいいか』という考えではお金は貯まりません。

それでは、どういう風にすれば貯金がしやすくなるのかを見ていきます。

目次

「生活費用口座」と「貯蓄用口座」を分ける

「貯金をするにはそれなりの強い意志がないとできない」と思っていませんか?

実は貯金するにおいては、強い意志なんてあまり関係ないです。

貯金をコツコツ貯めていく一番手っ取り早い方法が「先取り貯金」です。

まずはこの先取り貯金をするためには「貯蓄用口座」を用意する必要があります。

普段の生活費や給与の振り込みなどは「生活費用口座」

先取り貯金の入金先は「貯蓄用口座」

とりあえずは、この2つの口座を分ける意識をすることです。

そして、この貯蓄用口座は『なるべく引き出さない』という強い意識を持ちましょう。

貯蓄用口座に入金するための仕組み作り

それでは貯蓄用口座を作るにあたって、どのようにしてその貯蓄口座を作ればいいのかを見ていきましょう。(要はどのような方法で入金するのか?ですね)

貯蓄口座の入金方法は次の4パターンが考えられます。

① 生活費口座から手動で貯蓄用口座に入金する

これは自分の足を使って手動で入金するパターンです。

給料が入ったら、生活費用口座から貯蓄分を引き下ろし、そのお金を貯蓄用口座へ手動で入金することです。

この方法は毎月確実に貯蓄できる人はいいのですが、人によっては面倒くさがったり「あとでもいいや」と思っている人はズルズルと何もしないうちに終わってしまう可能性があります。

手動による貯蓄をついサボってしまいそうな人は、次の②~④の方法をオススメします。

② 銀行の「積立貯金」制度を利用する

毎月自動で定額を積み立てます。

毎月、指定した日に、あらかじめ決めた一定の金額を自動的に移す仕組み作りをします。

銀行の定額積立には「積立貯金」「定額預金」制度があります。

積み立てる金額と

ただ、満期まで引き出せませんし、金利もさほど高くはありません。(普通預金よりはマシですが)

※普通預金金利:0.001%、定期(積立)預金:0.01%

積立預金のメリットは、自動でお金が預金口座に積み立てられていくことですね。

貯金が苦手な人でも確実にお金を貯められます。

③ 定額自動入金システムを使う

毎月同じ日に、決まった金額を他行の口座へ自動的に入金してくれるサービス。

給与口座から貯蓄用口座に移す設定にすること。

この「定額自動入金システム」を利用すると、意思も手間もいらず勝手にお金が貯まります。

オススメだと思うサービスは、「イオン銀行の自動積立サービス」です。

④ 会社の財形貯蓄制度を利用する

(会社員であれば)勤務先が財形貯蓄という制度を導入していれば、毎月の給与から天引きされて積み立てられます。

財形貯蓄は給与天引きによる貯蓄制度のひとつで、会社が提携している金融機関に会社を通してお金を預ける形です。

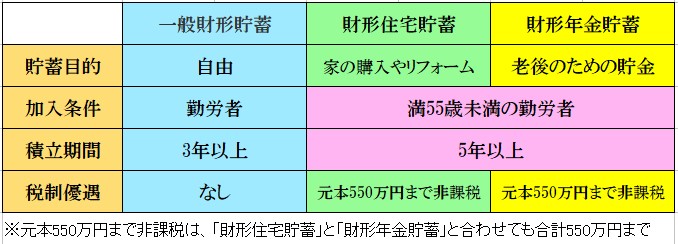

財形貯蓄には目的に応じて「一般財形貯蓄」「財形住宅貯蓄」「財形年金貯蓄」の3つの種類がありますが、それぞれ貯蓄する目的が異ります。

一般財形貯蓄

一般財形は、用途の限定がなく何に使ってもいいので、比較的自由な資金貯蓄目的でこの制度を利用できます。

1年間は払い戻しができないため、使い込み防止効果もあります。

ただし、税制優遇はなく、利息に対して20%課税されます。

なお、「財形住宅貯蓄」「財形年金貯蓄」はそれぞれ元本550万円までの利子が非課税になります。(財形住宅と財形年金、この2つ合わせても元本550万円までの利子が非課税)

財形住宅貯蓄

財形住宅は、家の購入やリフォーム、建設のための資金作りのための貯蓄制度です。

この財形住宅貯蓄制度には要件があります。

「契約時に55歳未満で、住宅取得や増改築費用を目的に5年以上積み立てる」

というものです。

原則、この貯蓄制度は住宅購入やリフォームをするための資金作りを目的としているので、 それ以外の目的で利用はできません。

「利用ができない」というよりも、資金自体は金融機関から引き出せますが、利子部分に対してさかのぼって「5年分の課税」がされます。

(ただし、5年よりも前の利子については、目的外の引き出しであっても非課税です)

その他、いろんな要件がありますので参考にしてみて下さい。 ↓↓↓ 「労働金庫連合会による財形貯蓄Q&A」

「財形住宅貯蓄制度のメリット」

・財形住宅の目的であれば、元金550万円までの利子にかかる税金が非課税になります。

・住宅を購入する際に、財形住宅融資を利用することができます。ただし、昨今日本の金利はとても低いので、財形住宅融資を利用するメリットがあるかどうかは一度考えてみる必要があります。

「財形住宅貯蓄制度のデメリット」

・元金550万円までの利子にかかる税金が非課税は、そもそも利子が低いと受けれる恩恵も少なくなります。

・これはほかの財形貯蓄にも言えることですが、「財形住宅貯蓄」→「一般財形貯蓄」の変更はできません。どうしても変更を希望するならば、財形住宅貯蓄を一度解約して、一般財形に加入し直すことになります。

財形年金貯蓄

財形年金は、老後の生活費の年金資金を積み立てるための貯蓄制度です。

この財形年金貯蓄にも財形住宅と同じ「契約時に55歳未満で、年金資金を目的に5年以上積み立てること」という要件があります。

他にも・・

・年金支払いは60歳以後に5年以上20年以内にわたって定期に行うこと

・積立終了から年金の支払開始まで5年以内の据置期間を設けることができる

その他、いろんな要件がありますので参考にしてみて下さい。 ↓↓↓ 「労働金庫連合会の財形貯蓄Q&A(財形年金)」

「財形年金貯蓄制度のメリット」

・元金550万円までの利子にかかる税金が非課税になります。

・5年以上積み立てていたら、60歳から年金が支給されます。 しかも所得税を引いた給料から天引きされます。

「財形年金貯蓄制度のデメリット」

・他の財形貯蓄と同じように、積み立て限度額550万円を超えると課税対象になってしまいます。『課税されるのはまっぴらごめんだ!』という人は、限度額を超えないように積み立てをしていきましょう。

適用条件と制度を簡単にまとめてみました。↓↓↓

<金利や利子の計算を書く>

やはり「財形貯蓄」という制度を利用することによって、会社を通した貯金であるということによって、なかなか会社に気軽に『あの~財形貯蓄を解約したいのですが』を言いにくいのではないでしょうか。

これは目に見えない貯蓄のメリットだと思います。

ただし、この財形貯蓄は取り入れていない会社もあるので、財形貯蓄したい人は一度勤め先の会社に確認を取ってみて下さい。

最近のコメント